Страхование ипотеки: что это и зачем нужно

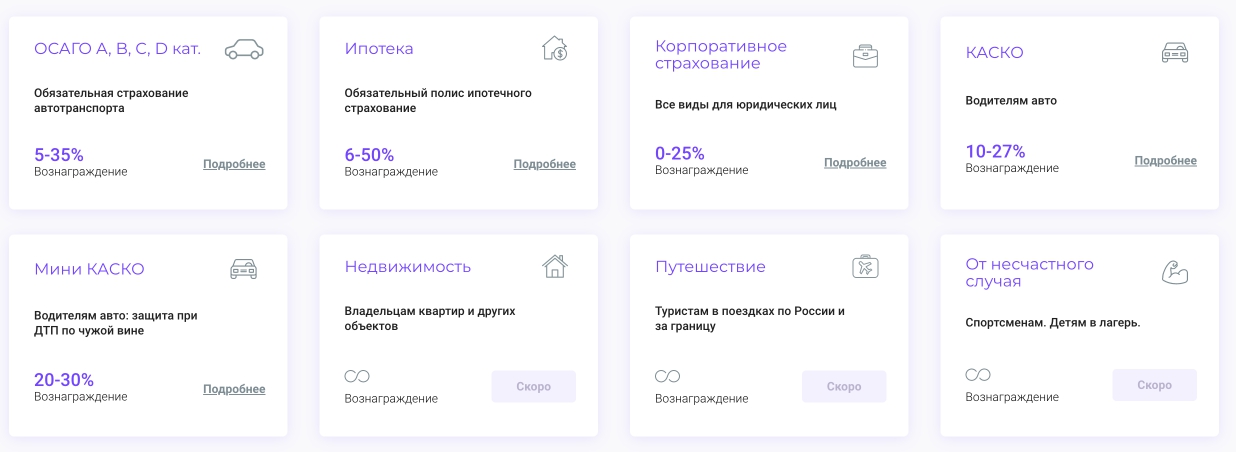

На платформе Пампаду доступны различные предложения от известных компаний. Продвигая продукты организаций и привлекая клиентов, агент получает вознграждения. Доступны, кроме прочих, страховые офферы, связанные с ипотечным кредитованием.

Партнерская программа страхования ипотеки позволяет зарабатывать на продвижении продуктов страховщиков. Страхование ипотеки – это сфера, требующая определенных знаний для заработка, поэтому рекомендуется изучить представленный материал.

Зачем оформлять ипотечное страхование и какие преимущества оно дает

Страховой полис позволяет возместить ущерб либо возвратить деньги банку, если с недвижимостью либо человеком что-нибудь произойдет. К примеру, если недвижимость повредится из-за возгорания, страховщик проведет ремонт конструктивных компонентов, восстановит до изначального состояния. Если восстановить жилье невозможно, страховщик совершит денежную выплату.

Еще ипотечное страхование недвижимости поможет, если заемщик получит инвалидность I либо II группы, скончается из-за заболевания либо несчастного случая. Страховщик оплатит ипотечную задолженность.

Виды ипотечного страхования

Ипотечное страхование – это то, что делится на типы по страхуемому объекту. Обычно страхуют недвижимость. Это может быть дом, квартира, участок земли. Полис распространяется на целостность объекта страхования, сохранность его компонентов. Данную страховку получают обязательно. Банк не выдаст ипотечный заем без полиса.

Страховка распространяется на конструктивные элементы здания. К ним относятся:

- фундаментное основание;

- стены, полы, крыша;

- оконные конструкции;

- входная дверь.

К примеру, полис не защитит от протечки, испортившей ремонт в жилье. При этом полис застрахует от непредвиденных ситуаций. К ним относятся:

- возгорание;

- взрыв газа;

- авиакатастрофа;

- стихийные бедствия.

Страхуют жизнь, здоровье заемщика. Такая страховка обеспечит покрытие долга клиента перед банком, если человек временно либо навсегда утратит работоспособность, преждевременно умрет.

Страховка жизни и здоровья приобретается в добровольном порядке. Клиент может сам определять, пролонгировать полис ежегодно или нет. Кредиторы советуют собственным клиентам получать страховку от несчастного случая и потери права собственности. Кроме того, оформление личного страхования дает возможность уменьшить проценты на 1-2%. Кредиторам выгодно, если у клиента имеется полис. Это увеличивает уверенность кредитора в том, что заемщик погасит задолженность. При этом учитывайте, что из-за отсутствия подобной страховки отказать в ипотечном займе не имеют права.

Еще страхуют титул. Последний представляет собой право владеть покупаемым имуществом. Титул страхуют, когда есть риск появления внезапных наследников либо скрытых владельцев недвижимости. Опасность для нового владельца состоит в том, что они становятся претендентами на уже купленное получателем ипотеки недвижимое имущество. Часто спорные ситуации возникают, если недвижимость была приобретена в брачном союзе, а продали ее уже после официального развода.

Условия и порядок оформления страхования при ипотеке

Полис оформляют одновременно с подписанием кредитного соглашения. Зачастую банки отправляют к страховщикам-партнерам, однако клиент вправе выбрать любую организацию. Главное, чтобы у страховой компании была аккредитация банка. Если у страховщика нет аккредитации банка, где оформляется ипотека, он может не принять страховку. Подобное решение возможно обжаловать, отправив жалобу в Центробанк. Однако при покупке недвижимости вряд ли кто-то захочет тратить на это время.

Какие документы нужны для оформления ипотечного полиса

Для оформления полиса нужны те же документы, что и для ипотечного займа. Понадобится информация о:

- заемщике – фамилия, имя, отчество, сведения из паспорта, место жительства;

- ипотеке (если ее уже оформили) – кредитор, размер займа, дата оформления кредита, срок истечения договора;

- недвижимости – расположение, площадь, этаж, этажность здания.

Страховые случаи

Перечень страховых случаев зависит от того, какой вид полиса получен. Например, если заем был оформлен без страховки жизни и здоровья, нельзя будет использовать гарантийные случаи, которые касаются постоянной потери работоспособности из-за инвалидности. Перечень страховых случаев формируется индивидуально, зависим от возраста, состояния здоровья клиента. Недвижимое имущество обычно страхуют от повреждений при возгораниях, стихийных бедствий, взрывов газа. Кроме того, недвижимость страхуют от хулиганов, вандалов.

Страховка титула действует, если право собственности на жилье прекращено либо ограничено по судебному постановлению. Такое произойдет, если:

- сделка совершена принудительно, обманным путем;

- сделку признали недействительной из-за того, что у владельца нет права на продажу совместного имущества;

- сделка оформлена незаконно без разрешения законных представителей несовершеннолетних;

- продавец был признан невменяемым, когда заключалась сделка.

Страхование жизни при ипотеке обязательно или нет

Страховать жизнь и здоровье, в соответствии с законодательством, необязательно. Однако, если подобной страховки нет, банк может увеличить проценты по займу. Обусловлено это тем, что вероятность невозврата долга увеличивается. Страховка позволит возвратить задолженность банку, если клиент умрет либо станет инвалидом.

Когда необходимо оформлять страхование недвижимости при ипотеке

Страховать конструктивные компоненты недвижимости нужно после того, как получено право собственности, то есть, когда информация о клиенте занесена в ЕГРН. До данного момента страхование недвижимости считается обязательством фирмы-строителя. Застраховать жизнь и здоровье возможно сразу, не ожидая, пока будет получено право собственности на недвижимое имущество.

Что значит комплексное страхование ипотеки

Комплексное страхование ипотеки – это страховка, страхующая конструктивные компоненты недвижимости, жизнь и здоровье клиента. Полис защищает от ситуаций, когда повреждаются стены, пол, потолок. Кроме того, страховка позволяет компенсировать финансовые расходы, если клиент станет инвалидом I либо II группы или умрет.

Можно ли отказаться от страховки по ипотеке?

Отказаться можно только от того полиса, который страхует жизнь и здоровье клиента. В соответствии с законодательным актом «Об ипотеке», страховать конструктивные компоненты жилья нужно в обязательном порядке. От прочих типов полисов можно отказаться. Однако в таком случае заем будет выдан на менее выгодных для клиента условиях.

Бывает, что заемщик уже застраховался от несчастного случая, оформив полис через нанимателя. В таком случае человеку все равно необходима отдельная страховка жизни и здоровья при оформлении ипотечного кредита. Банки принимают страховки от тех фирм, которые имеют аккредитацию. Условия страховщиков должны соответствовать требованиям банков.

Даже если страховщик нанимателя имеет аккредитацию кредитора, страховку все равно могут не принять из-за неподходящих условий. Необходим документ, условия которого страховщик согласовал. К примеру, одно из условий – банк должен быть выгодоприобретателем в размер долга по займу. Чаще всего такое условие не предусматривается в страховках нанимателей.

О сервисе Pampadu

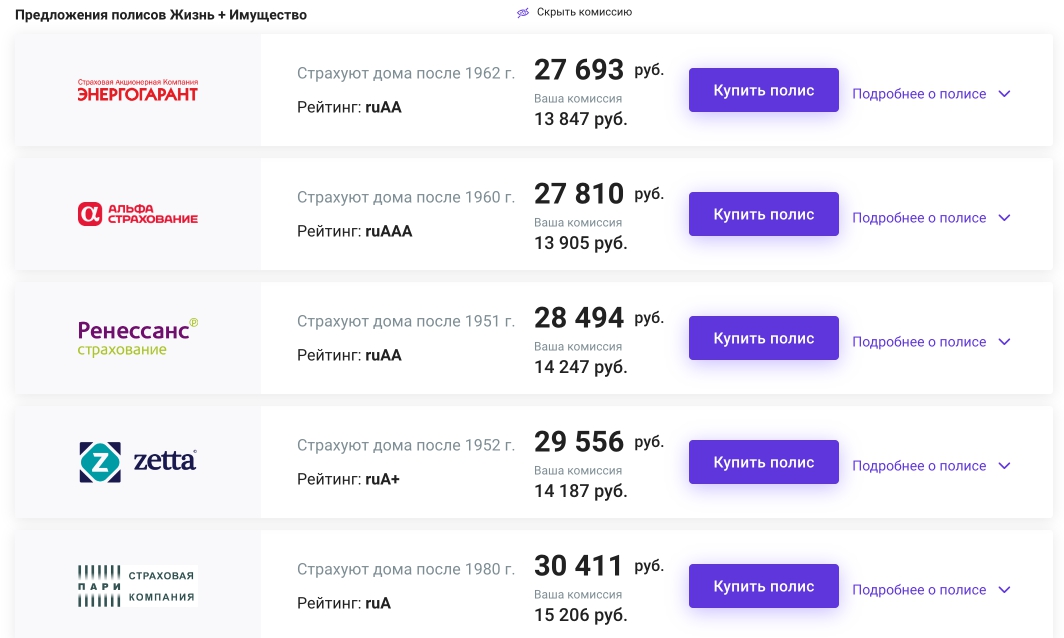

Оформлять страхование ипотеки можно, пользуясь платформой Pampadu – на сайте собраны офферы известных фирм. Это открывает риэлторам возможности для заработка. Также сервис работает с агентствами недвижимости, брокерами, юридическими фирмами. Привлекайте клиентов проверенным страховщикам, получая за это вознаграждения.

Преимущества Пампаду для риэлторов таковы:

- высокие размеры вознаграждений;

- быстрое поступление денежных средств от страховщиков;

- большое количество страховых предложений;

- прозрачные условия сотрудничества в рамках партнерской программы;

- простая регистрация на платформе.

Приступить к использованию функционала Пампаду и заработку денег можно, создав аккаунт и авторизовавшись. После создания аккаунта зайдите в раздел «Страхование» личного кабинета и выберите оффер.